Grupo Bimbo, una compañía global de alimentos y líder global en la industria de la panificación, redujo su deuda en 2022 con los recursos que obtuvo por la venta de Ricolino.

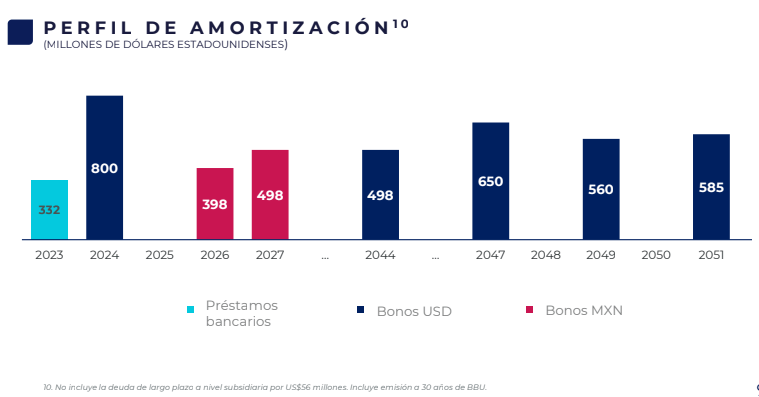

Al 31 diciembre del 2022, la deuda total de Grupo Bimbo fue de 84,054 millones de pesos, en comparación con 92,855 millones al 31 de diciembre del 2021.

Sobre todo, la disminución se debió al pago de deuda utilizando los recursos de Ricolino y al efecto del tipo de cambio.

El vencimiento promedio de la deuda fue de 14.1 años, con un costo promedio de 6.0 por ciento.

La deuda a largo plazo representó 92% del total; 45% de la deuda estuvo denominada en dólares estadounidenses, 41% en pesos mexicanos, 8% en euros y 6% en dólares canadienses.

Como consecuencia, la razón de deuda neta a UAFIDA ajustada, la cual no incluye el efecto de la NIIF 16, fue de 1.5 veces, en comparación con 2.0 veces al 31 de diciembre de 2021.

Ricolino

El 25 de abril de 2022, Grupo Bimbo firmó un acuerdo para la venta de su negocio de confitería Ricolino.

Esta decisión estratégica permitió a Grupo Bimbo convertirse en un líder global más fuerte en alimentos basados en granos y concentrarse en sus industrias de panificación y snacks.

Cuando fue parte de Grupo Bimbo, la marca Ricolino es la segunda más grande dentro de la categoría de confitería, capturando 8% del mercado.

Al 31 de diciembre de 2021, la deuda total de Grupo Bimbo fue de 92,855 millones de pesos, en comparación con 85,229 millones al 31 de diciembre del 2020.

Este aumento se explicó por las inversiones en capital, el financiamiento para las adquisiciones, así como el retorno a los accionistas.

Entonces, el vencimiento promedio de la deuda fue de 16.4 años, con un costo promedio de 6.0 por ciento.

La deuda a largo plazo representó 89% del total; 50% de la deuda estuvo denominada en dólares estadounidenses, 40% en pesos mexicanos, 7% en dólares canadienses y 3% en euros.

Asimismo, el impacto de Covid-19 en los mercados financieros ha afectado negativamente el costo de endeudamiento, las actividades de cobertura y el acceso a capital en general, lo que podría limitar la capacidad de Grupo Bimbo de obtener financiamiento en términos favorables o en lo absoluto.