La Conferencia de Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) emitió un informe en el que liga la inflación, las tasas de interés y la deuda pública.

Como preámbulo, la UNCTAD expone que la proporción de productos básicos en las importaciones de China y Egipto es de 38%, y más de 50% de las importaciones de la India son productos básicos (primarios), incluidos los alimentos y el combustible.

En consecuencia, el aumento de los precios de los productos básicos tiene un fuerte impacto en los precios internos a través de las importaciones.

Estimaciones recientes que abarcan las últimas cinco décadas sugieren que un aumento de 50% en los precios del petróleo (aproximadamente el aumento en 2021) se asocia con un aumento de la inflación de entre 3.5 y 4.4 puntos porcentuales, con un retraso de unos dos años.

Desde el ángulo de la UNCTAD, estos resultados sugieren que en las economías emergentes, al igual que en las avanzadas, una parte considerable de la inflación experimentada en 2021-2022 ha sido causada por el aumento de los precios de las materias primas (petróleo).

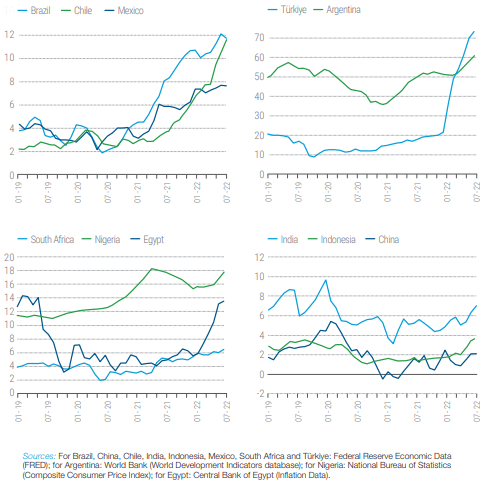

Consumer price inflation, major emerging economies, Jan. 2019 – May 2022 (percentage)

Hay un posible resquicio de esperanza en el último año de alta inflación: ha empujado los tipos de interés reales, al menos para las economías avanzadas, hacia un territorio negativo.

UNCTAD

Por lo tanto, si los tipos de interés nominales no suben demasiado, el coste neto de la deuda pública (el tipo de interés real menos la tasa de crecimiento del PIB) puede seguir siendo negativo o nulo tras el proceso de desinflación, lo que apacigua la preocupación por la deuda soberana y ofrece más margen para los planes de gasto, incluida la transición energética.

En 1980, la deuda total de las economías de mercado emergentes y en desarrollo (EDE) ascendía a 65% de su PIB; la mitad de esta deuda era deuda soberana y la otra mitad era deuda del sector privado.

Cuando la Reserva Federal (Fed) endureció la política monetaria a finales de los 70 y principios de los 80 en respuesta a las crecientes presiones inflacionistas en Estados Unidos, desencadenó la crisis de la deuda del “Tercer Mundo”.

En la actualidad, muchas economías emergentes se enfrentan a unas condiciones financieras aún más estrictas en un contexto de elevado endeudamiento.

Quince EDE ya han sufrido una rebaja de la calificación de su deuda soberana en los cinco primeros meses de 2022.

Por consiguiente, el endurecimiento monetario de la Fed tiene un riesgo considerable de desencadenar una nueva cadena de crisis financieras en los mercados emergentes y economías en desarrollo.

![]()